Visma DI

Innførsel av varer

Innledning

Denne veiledningen omhandler hvordan man bokfører innførsel av varer fra utlandet for at avgiftsberegning skal bli korrekt og avgift havne på riktige poster i MVA-meldingen.

Innførselsmerverdiavgift ble tidligere deklarert og betalt til Tolletaten, men fra 2017 skal dette nå deklareres av den næringsdrivende selv og innrapporteres i MVA-meldingen. Dette vil si at man ved innførsel av varer må beregne utgående avgift og spesifisere både grunnlag og avgift i MVA-meldingen. Har man normal fradragsrett går beregnet utgående MVA til fradrag mot beregnet inngående MVA.

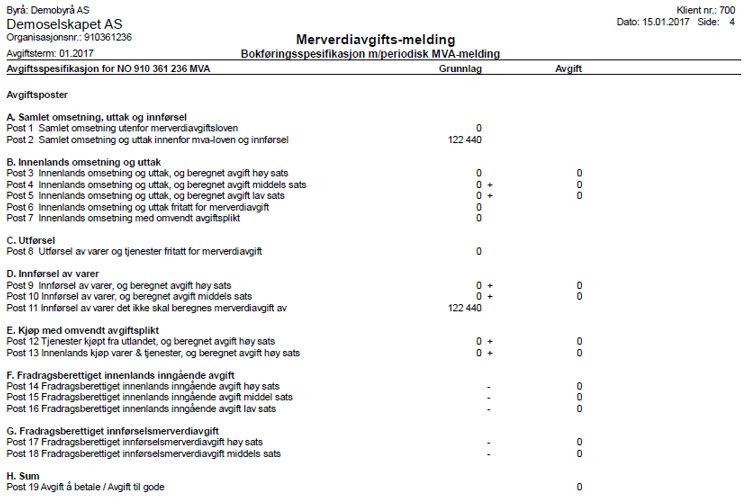

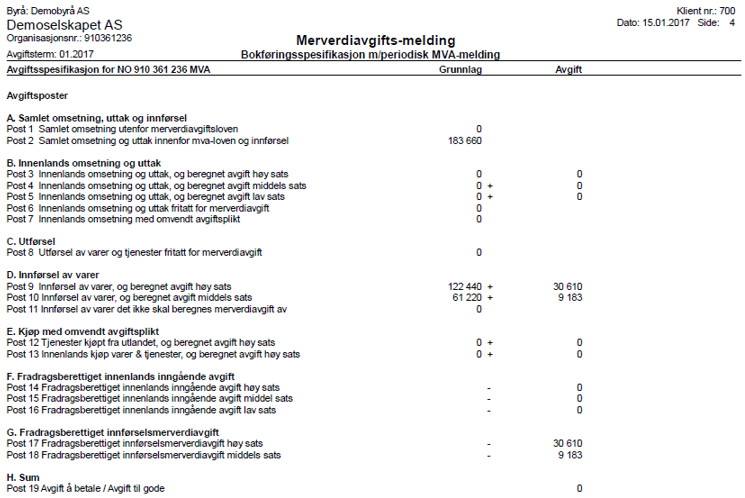

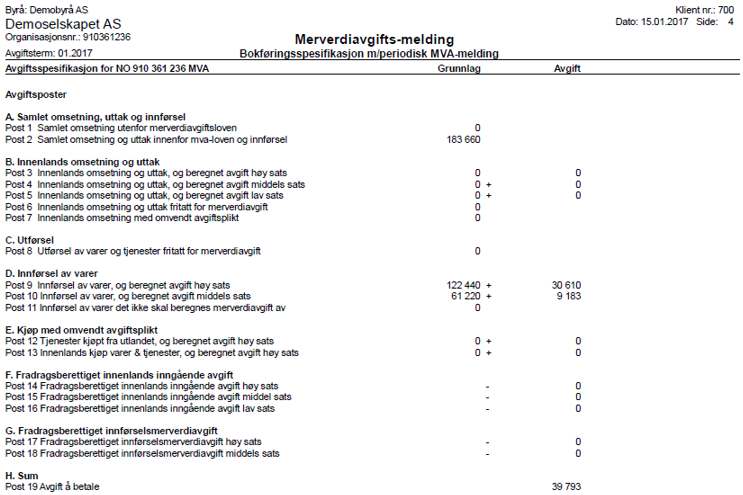

Grunnlag og beregnet utgående MVA blir spesifisert i post 9 (høy sats) eller post 10 (middels sats) i MVA-meldingen med fradrag for beregnet inngående MVA i post 17 (høy sats) og 18 (middels sats).

Innførsel av varer som det ikke skal beregnes MVA av blir spesifisert i post 11 i MVA-meldingen.

Se også

|

Egenskaper felles - Avgiftskoder |

|

Skattemelding for merverdiavgift (MVA-melding) |

Generelt

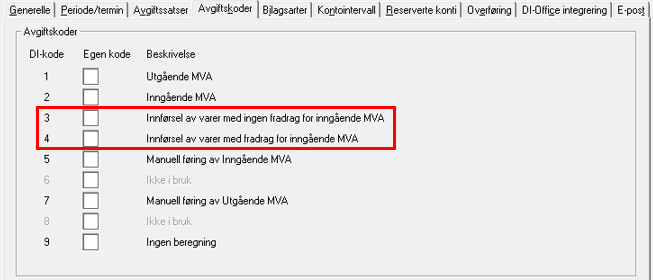

For å begynne med å føre innførsel av varer fra utlandet tar du bare i bruk standard avgiftskode 3 og 4 (Egenskaper | Felles | Avgiftskoder):

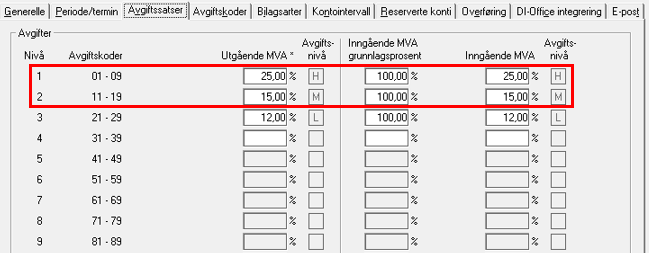

Du kan benytte disse kodene på avgiftsnivå 1 til 9 som er benyttet under Egenskaper | Felles | Avgiftssatser og hvor avgiftsnivå inneholder avgiftssats for høy eller middels sats:

|

NB! Dersom du forsøker å føre med avgiftskode 3 eller 4 på et avgiftsnivå som inneholder lav sats får du varsel om dette i bilagsregistreringen og du må endre til et gyldig nivå. |

Grunnlagsprosent er normalt 100, men tilhører bedriften en bransje fradragsretten er delvis avskåret (dvs. man ikke får fullt fradrag for beregnet inngående MVA) setter man inn grunnlagsprosent for andel man får fradrag for.

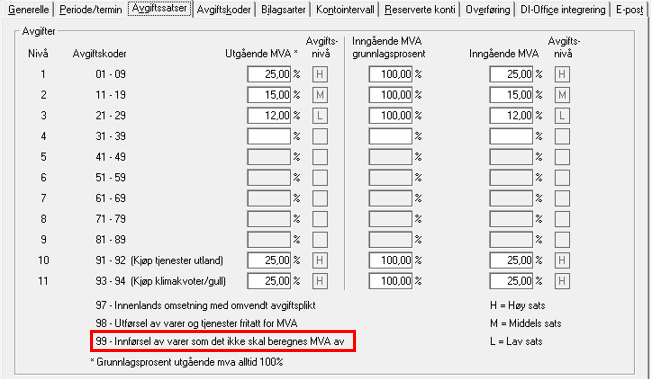

I tillegg har du en egen avgiftskode 99 som skal benyttes ved innførsel av varer som det ikke skal beregnes MVA av:

Avgiftskoder som skal benyttes i bilagsregistreringen:

- 3 - Innførsel av varer med ingen fradragsrett

for inngående MVA

Koden benyttes ved innførsel av varer og dersom fradragsretten er avskåret (dvs. man ikke får fradrag for beregnet inngående MVA). Nettobeløp benyttes under føring og under oppdatering av bunt produseres det en egen transaksjonslinje mot varekjøpskonto og oppgjørskonto MVA med kun utgående MVA. Benytter du flere avgiftsnivå, skal du benytte kode 13 for nivå 2, kode 23 for nivå 3, helt opp til kode 83 for nivå 9. - 4 - Innførsel av varer med fradrag for

inngående MVA

Koden benyttes ved innførsel av varer og normal fradragsrett (dvs. man får fradrag for beregnet inngående MVA). Nettobeløp benyttes under føring og under oppdatering av bunt produseres det to egne transaksjonslinjer mot varekjøpskonto og oppgjørskonto MVA for inngående og utgående MVA. Benytter du flere avgiftsnivå, skal du benytte kode 14 for nivå 2, kode 24 for nivå 3, helt opp til kode 84 for nivå 9. - 99 - Innførsel av varer som det ikke skal

beregnes MVA av

Koden benyttes for innførsel av varer som det ikke skal beregnes MVA av (nullsats for innførsel). Dette er varer som er nærmere angitt i MVA-loven kapittel 7 med videre henvisning til Tolloven. I tillegg inngår også varer av mindre verdi (beløpsgrense), ved midlertidig innførsel av varer som skal gjenutføres og ved gjeninnførsel av varer i uforandret stand. Koden er avgiftsfri.

Opprett eventuelt egne kostnadskonto for innførsel av varer fra utlandet. Dette er frivillig, men med egne konti vil det være lettere å avstemme regnskapet og rapporter for MVA.

I bilagsregistrering sjekker programmet om du benytter disse kodene og oppdaterer regnskapet korrekt når bunten oppdateres.

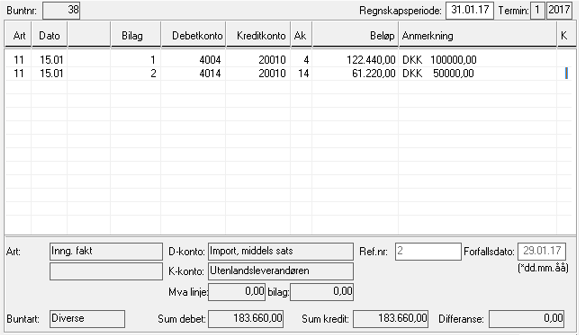

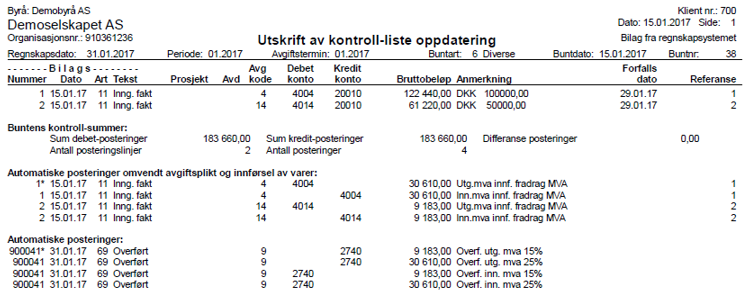

Eksempel - med fradragsrett for inngående MVA

Bilagsregistrering

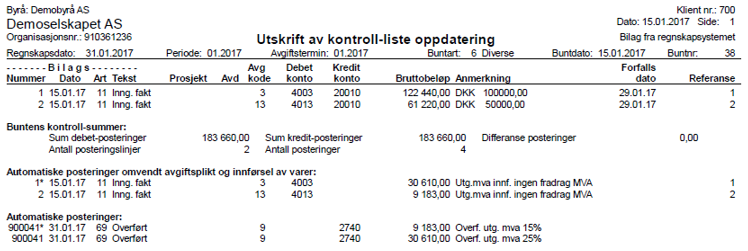

Kontroll-liste

MVA-melding

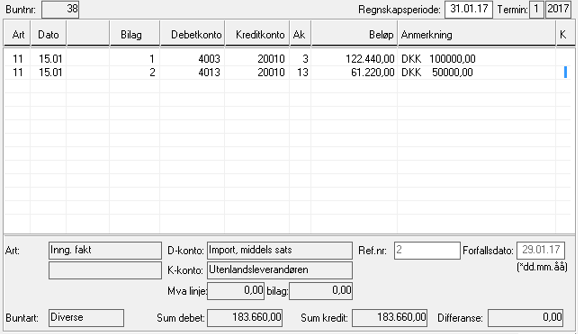

Eksempel - uten fradragsrett for inngående MVA

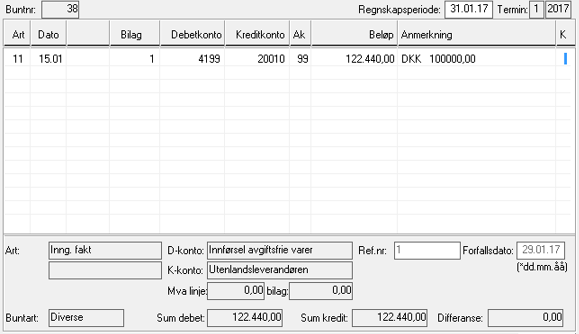

Bilagsregistrering

Kontroll-liste

MVA-melding

Eksempel - innførsel av varer uten beregning av MVA

Bilagsregistrering

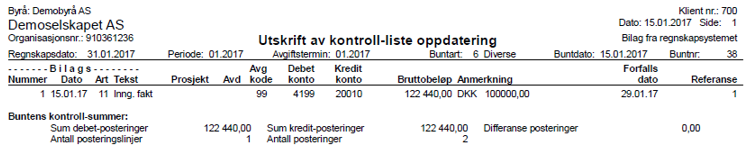

Kontroll-liste

MVA-melding